Giảm sức cạnh tranh của doanh nghiệp Việt

Giảm sức cạnh tranh của doanh nghiệp Việt

M.Phương - Ng.Nga

Quy định tổng chi phí lãi vay không quá 20% tổng lợi nhuận thuần trong Nghị định 20 về quản lý thuế đang khiến nhiều doanh nghiệp lo lắng.

Còn theo các chuyên gia, quy định này sẽ làm giảm sức cạnh tranh của doanh nghiệp nội trong bối cảnh cạnh tranh ngày càng khốc liệt hiện nay.

Không dám mở rộng quy mô

Ông Đặng Hữu Hiệp, Giám đốc Công ty TNHH Chợ xe kiểu Mỹ, người có gần 20 năm hoạt động quản lý trong lĩnh vực tài chính cho rằng, việc chống chuyển giá là nhằm áp dụng với khối doanh nghiệp (DN) nước ngoài do có quy định chênh lệch thuế giữa các quốc gia. VN chỉ có một mặt bằng thuế chung nên khó có nguy cơ chuyển giá. DN tư nhân VN thường phát triển theo mô hình công ty mẹ - công ty con. Công ty mẹ sẽ đảm nhận vai trò đi huy động vốn từ các ngân hàng, tổ chức tài chính bên ngoài để cho các công ty con vay lại vì các tổ chức tài chính thường nhìn vào tiềm lực của công ty mẹ để cho vay. Nếu khống chế tỷ lệ lãi vay phát sinh không quá 20% khiến một khoản chi phí lãi vay có thể không được tính đủ vào chi phí tính thuế, khiến chi phí vốn của DN tăng thêm. "Việc siết chặt các điều kiện đi hơi sâu vào hoạt động kinh doanh của DN, tác động trực tiếp vào chi phí kinh doanh khiến DN khó hơn. Việc siết chặt chi phí vốn trên từng giao dịch cụ thể sẽ làm giảm sức mạnh cũng như khả năng tăng lợi nhuận dài hạn của các DN. Thậm chí nó cản trở việc đầu tư mở rộng nếu vay phát sinh bên ngoài", ông Hiệp nói.

Nghị định 20 về quản lý thuế nhằm ngăn chặn chuyển giá do Chính phủ ban hành bắt đầu có hiệu lực từ đầu tháng 5 được đánh giá sẽ “điểm huyệt” nhiều doanh nghiệp có vốn đầu tư nước ngoài vốn thua lỗ triền miên, nhưng gây ảnh hưởng cả cho các doanh nghiệp Việt.

Giám đốc một DN sản xuất hàng nông sản tại Đồng Nai băn khoăn, mặc dù đã đọc đi đọc lại các quy định trong Nghị định (NĐ) 20 nhưng ông vẫn không hiểu rõ. Chi phí lãi vay được quy định ở đây có được cấn trừ với thu nhập cho vay hay không? Bởi thường công ty mẹ sẽ có cả hoạt động cho vay nên có thu nhập cho vay và đồng thời có chi phí lãi vay. Vị này lo lắng, hiện công ty muốn thành lập công ty con để đầu tư vào lĩnh vực nông nghiệp công nghệ cao nhưng nguồn vốn đầu tư ban đầu cần phải đi vay chiếm đến 80% tổng vốn dự án. Việc đi vay chủ yếu là công ty mẹ thực hiện và sau đó cho công ty con vay lại vì công ty mẹ mới đủ uy tín và quan hệ. Khi đó, chi phí lãi vay của công ty mẹ sẽ rất cao. Nếu khống chế 20% như quy định thì phải tính toán lại. Có thể không vay, không làm nữa.

TS Bùi Quang Tín, Trường ĐH Ngân hàng TP.HCM, nhận định: Phạm vi đối tượng áp dụng của NĐ20 khá rộng nhưng quy định về tổng chi phí lãi vay phát sinh không quá 20% lại chưa xác định rõ là từ nguồn vay nào. Hơn nữa, trên thực tế chi phí lãi vay cũng đều tính trên chi phí lãi vay ròng (là chi phí lãi vay sau khi trừ đi thu nhập từ hoạt động cho vay) nhưng quy định cũng không đề cập đến. “Bộ Tài chính cần có thông tư hướng dẫn rõ ràng cụ thể hơn và ban hành sớm về các quy định chưa cụ thể trước khi đưa quy định vào áp dụng để DN yên tâm”, TS Tín nói.

Doanh nghiệp nội thiệt thòi

Theo thạc sĩ Bạch Phạm Đăng Huy, Công ty luật Nguyễn Huỳnh và Cộng sự, nhiều quy định những tưởng là công cụ để quản lý thuế, chống chuyển giá của khối đầu tư nước ngoài nhưng áp dụng máy móc lại gây bất lợi cho DN trong nước. Việc khống chế chi phí lãi vay 20% cũng tương tự như quy định áp trần quảng cáo khuyến mãi không quá 15% tổng chi của DN trước đây. "Đây là vấn đề đáng lo ngại cho nền kinh tế đang chập chững có vài ba tập đoàn kinh tế tư nhân đang được hình thành", thạc sĩ Huy nói và lấy ví dụ, một tập đoàn đa quốc gia đến từ Mỹ kinh doanh nhiều ngành hàng thường có những bộ phận kinh doanh khác nhau. Luật kế toán của Mỹ có hướng dẫn riêng về quản lý ngân sách của tập đoàn, cho phép bộ phận quản lý ngân sách quản lý dòng tiền vào ra của tập đoàn như một tổ chức tín dụng. Khi có nhu cầu thanh toán cho một nhà cung cấp nào đó, bộ phận kinh doanh sẽ đi vay lại từ tổ chức tín dụng của tập đoàn. Mọi hoạt động này đều được tính lãi nhưng không thực hiện hợp đồng lãi vay. Chuyển giá chính là ở điểm này, chúng ta không thể “bắt quả tang” được bởi luật của họ cho phép. Ngay cả khi khống chế chi phí lãi vay 20% như NĐ20 thì khoản này vẫn “lọt lưới”.

Bà Huy đề nghị: “Do quy định kế toán giữa VN và các nước có chênh nhau nên cần có quy định hỗ trợ cho DN trong nước. Luật về thuế không chi phối được những luật về chuyên ngành. Các khoản vay từ các tổ chức nước ngoài thường được đăng ký và do Ngân hàng Nhà nước quản lý, nhưng khoản tín dụng phát sinh trong nước, ngân hàng phải có hướng dẫn nhằm tạo “lối thoát”, tránh thiệt thòi cho DN Việt. Cần cân nhắc, không ép quá trong mức khống chế 20% này. Bởi cách chúng ra quản lý chống chuyển giá còn nhiều công cụ, không chỉ quy định lãi phát sinh không vượt quá 20% tổng lợi nhuận thuần là đã giải quyết được vấn đề”, bà Huy đề xuất.

Phân tích thêm về tác động của NĐ20, TS Bùi Quang Tín cho rằng quy định về tổng chi phí lãi vay sẽ là điều kiện không khuyến khích phát triển mô hình công ty mẹ - con, mô hình tập đoàn đối với các DN trong nước. Trong khi VN đang cần những tập đoàn kinh tế tư nhân lớn, đóng vai trò trụ cột cho nền kinh tế thị trường thì quy định này vô hình lại siết quá chặt hoạt động của DN, đi ngược với xu hướng phát triển tập đoàn kinh tế tư nhân của VN.

TS Bùi Quang Tín nhận định thời gian có hiệu lực của NĐ20 hơi gấp. Vì vậy nên xem xét lại và cho phép DN tính trên chi phí lãi vay ròng và có đủ thời gian sắp xếp lại nguồn vay.

M.Phương - Ng.NgaBài viết khác

Thúc đẩy khoa học công nghệ và chuyển đổi số trong ngành nông nghiệp và môi trường đang trở thành nhiệm vụ trọng tâm, nhằm nâng cao hiệu quả quản lý và tạo động lực cho tăng trưởng kinh tế.

Cần Thơ mong muốn hợp tác với tổ chức quốc tế, đối tác phát triển, các quốc gia nhằm thúc đẩy chuyển giao khoa học-công nghệ, phát triển mô hình nông nghiệp bền vững, thích ứng với biến đổi khí hậu.

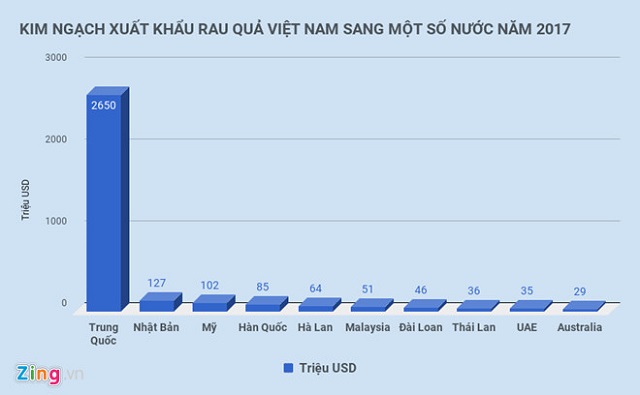

Từ nhiều thập kỷ qua, Việt Nam đã nổi lên trở thành một trong những quốc gia hàng đầu thế giới về sản xuất, xuất khẩu sản phẩm nông nghiệp.

Khống chế tỷ lệ chi phí lãi vay khiến nhiều doanh nghiệp theo mô hình công ty mẹ - con gặp khó Ảnh: Gia Bình

Khống chế tỷ lệ chi phí lãi vay khiến nhiều doanh nghiệp theo mô hình công ty mẹ - con gặp khó Ảnh: Gia Bình